美国肉鸡行业发展情况概述

原发表日期:2015-09-30

作者:腰文颖

2015年9月, 美国大豆出口协会组织中国重点禽业公司和饲料企业的代表参加赴美家禽生产学习考察团。受美国大豆出口协会之邀,中国畜牧业协会禽业分会派员参加了此次学习考察团。主要内容有,关于美国肉鸡生产管理、营养、饲喂、生产中遇到的问题;蛋鸡营养;孵化参数及胚胎期营养等方面的短期课程,以及参观美国当地大豆玉米农场、饲料厂和肉鸡屠宰场等活动。

图1: 北卡罗来纳州立大学Logo及农业及生命科学学院家禽科学系宣传页

图2: Dr. Edgar Oviedo教授正在授课(右)韩彦明博士翻译(左)

通过此次学习考察活动,大家感到收获很大、感悟很深,获得了丰富的知识。现将美国肉鸡行业发展情况 介绍如下,希望能够给大家以启发,对企业和行业今后的发展有所帮助与借鉴。

(一)总体情况

美国的肉禽主要是白羽肉鸡和火鸡,白羽肉鸡年出栏肉鸡90亿只,火鸡年出栏2.73亿只。全部鸡肉产量中,用于出口的鸡肉占产量的约17%。肉鸡的主要品种是罗斯708,其次为科宝500。罗斯708的胸肉比其他品种多约2%,因此在美国市场受到欢迎。但在种鸡部分,一般使用哈伯德的种公鸡与罗斯、科宝的种母鸡进行交配。

全美有屠宰场185家,由于自动化程度较高,直接从业人员只有30万(养殖和屠宰加工厂),间接从业人员20万(物流和其他)。美国肉鸡产业主要采取“公司+农户”的养殖模式,全美有30500个合同农场(饲养商品鸡和种鸡,商品鸡场平均规模在8.4万只),年消耗饲料5500万吨(其中玉米3048万吨,豆粕1360万吨)。行业产值500亿美元,鸡产品销售值700亿美元。

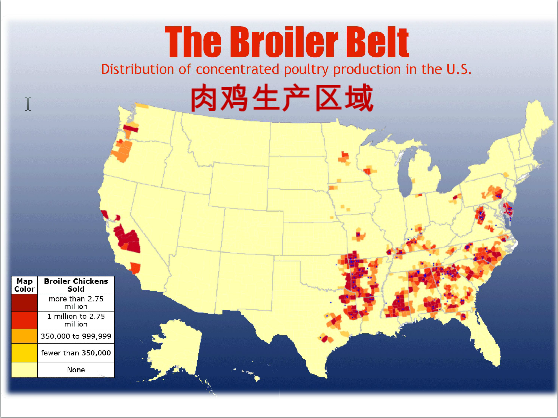

图3: 美国肉鸡生产区域分布

图3为美国肉鸡生产区域分布的情况,颜色越深的地方养殖越密集。从肉鸡养殖在各州的分布来看,美国前五大肉鸡生产州分别是佐治亚州(GA)、阿肯色州(AR)、阿拉巴马州(AL)、密西西比州(MS)、北卡罗莱纳州(NC)。就此次考察团所造访的北卡罗莱纳州(NC)而言,有2500个饲养肉鸡的农场,15个孵化场(真正运转的有12个),18个饲料厂,15个禽肉加工企业(目前只有13家屠宰场),从业者有1.50万人。

(二)产业集中度及主要公司

在美国,最大的肉鸡公司是“泰森公司Tyson”,其产量占全国的19.51%。前10家最大的肉鸡企业的产量合计占全国的73%。

图4: 2015年美国十大家禽公司排名

(Dr. Edgar Oviedo教授参考Watt Poultry在2013年排名并进行了更新)

表1:2013年全美一条龙肉鸡企业鸡肉周产量排名及占总产量的比例

单位:吨/周,%

|

产量 |

占全美比例 |

|

|

Tyson Foods, Inc. |

89,008 |

19.51 |

|

Pilgrim’s, Inc. |

75,056 |

16.45 |

|

SandersonFarms, Inc |

29,443 |

6.45 |

|

PerdueFarms, Inc. |

30,917 |

6.78 |

|

KochFoods, Inc. |

27,760 |

6.08 |

|

MountaireFarms, Inc. |

20,380 |

4.47 |

|

Wayne Farms, LLC |

18,996 |

4.16 |

|

PecoFoods Inc. |

13,816 |

3.03 |

|

House of Raeford Farms, Inc. |

11,604 |

2.54 |

|

Foster Farms |

16,084 |

3.53 |

|

前10家公司 |

333,064 |

73.00 |

|

全美产量 |

456,252 |

100 |

注:由于公司之间的买卖经常发生,所以目前的情况可能与此表有所出入。

(三)产业组织模式:公司+农户

美国肉鸡产业几乎全部采用合同制的“公司+农户”养殖模式。虽然,美国肉鸡行业集中度很高,每个公司规模都很大,但是单个养殖场的规模并不大。平均来看,每个养殖场有4栋鸡舍,每栋鸡舍饲养2-2.10万只肉鸡,鸡舍总的肉鸡存栏在8万只左右。主要采用平养模式,垫料多采用木屑、稻壳。为节约成本,垫料是重复使用的,使得鸡舍内有害气体的处理难度增加,例如氨气、粉尘、脚步的灼伤等问题随之而来。鸡舍的自动化程度较高,一般只雇佣1个工人,偶尔会雇佣临时工。

在美国,肉鸡养殖几乎不采用笼养模式,主要因素是成本因素,因为美国土地并不像中国这样紧张。同时,美国劳动力很贵,抓鸡的工人比较难找。另外,考虑到消费者对“动物福利”的要求,肉鸡笼养在美国不可能得到普及,目前,加州已经禁止对蛋鸡的笼养。

图5: 美国“公司+农户”养殖模式下公司与农户的分工情况

美国合同农场基本可以保障盈利,但是多少不一。一般来讲,出栏肉鸡的盈利水平在1磅0.05美元,折算下来,出栏一只肉鸡盈利0.40美元。表2为美国上市肉鸡生产性能。数据显示,肉鸡上市体重从1.80-4.00千克都有,但47%是在3千克以上的大鸡,目前肉及出栏体重还有继续增加的态势。出栏天数从35-60天都有。成活率非常好,即便是养到60天,成活率仍有95%,这主要得力于鸡舍的环境控制做得好。表2最后一行数字非常重要,说明美国肉鸡行业衡量生产性能的方式已经从关注料肉比转为关注每公斤鸡肉(胴体重)所消耗的饲料代谢能。

表2:美国上市肉鸡生产性能

|

1.63-2.00 |

2.00-2.36 |

2.36-2.72 |

2.72-3.08 |

3.08-3.40 |

>3.40 |

|

|

平均体重(千克) |

1.81 |

2.16 |

2.57 |

2.88 |

3.20 |

3.63 |

|

出栏日龄(日) |

38.80 |

43.30 |

48.70 |

51.80 |

55.30 |

61.50 |

|

存活率(%) |

95.96 |

96.00 |

95.56 |

95.06 |

95.59 |

94.79 |

|

日增重(克) |

46.70 |

49.90 |

53.10 |

55.80 |

57.60 |

59.00 |

|

饲料转化率 |

1.56-1.62 |

1.68-1.75 |

1.80-1.90 |

1.98-2.05 |

||

|

每千克鸡肉消耗饲料代谢能(大卡) |

5582 |

5719 |

6005 |

6213 |

6446 |

6676 |

美国市场超过41%的肉鸡是分割后上市销售的。对美国市场而言,真正有价值的是鸡胸肉,因此产业未来发展的方向就是增加胸肉的比例。目前,有的公司胸肉比例已经达到了23%。

表3:美国肉鸡生产目标

单位:%

|

去内脏重 |

胸肉比例 |

腿肉比例 |

|

70.70-71.10 |

18.10-18.50 |

16.10-16.30 |

|

72.00-72.50 |

19.50-20.50 |

16.40-16.50 |

|

73.10-73.40 |

20.30-20.80 |

16.60-16.80 |

|

73.80-74.00 |

20.90-21.80 |

16.90-17.00 |

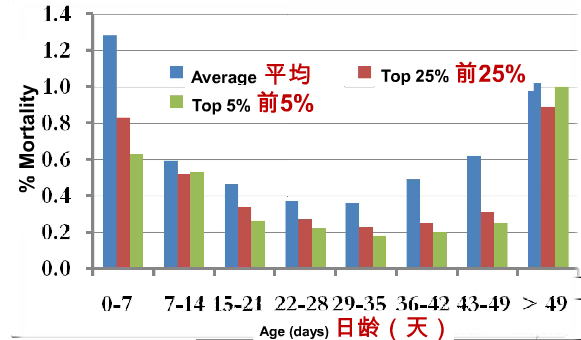

图6:肉鸡饲养周死淘分布情况

从图6来看,行业平均的第1周死亡率在1.20%左右,而且表现最好的前25%以及前5%农场的第1周死亡率要明显低于行业平均水平。7周以后死淘率增加的主要原因是腿病增加而导致的淘汰。因此,控制好第1周以及7周以后的死淘率对于养殖成效是极为关键的。

(四)一条龙肉鸡企业将屠宰环节作为利润中心

肉鸡企业都是一条龙企业,包括饲料、种鸡、肉鸡、屠宰、加工等环节。但需要指出的是,其间的养殖环节都是由合同农户承担的,虽然家禽企业并不拥有养殖场,甚至种鸡场,但是根据公司与农场签订的合同,农场里养殖的鸡是属于公司的。除此之外,最重要的一点是所有运输系统是由公司拥有的,包括运输饲料、雏鸡、种蛋、出栏肉鸡、将产品运输至商超等。

在美国,整个肉鸡产业链以屠宰加工环节为“利润中心”,其他都作为成本并为其配套。屠宰场的任务主要是尽可能增加使用效率。设想活重2.50千克和4.00千克的出栏肉鸡,同样的屠宰线流程,产肉率却不同,所以才形成了出栏体重不断增加的趋势。饲料、养殖都在屠宰场周围,直径200公里范围内。

美国肉鸡产业组织模式的特点在于,公司考虑整体运转效率的最大化,虽然单独来看,某一个环节可能并不是技术最先进或者回报最高的,但总的来看,由于掌握了运输系统,减少了运输的费用,使得最终的效益得到了保障。

中国虽然也有许多一条龙企业,但各环节之间结合较为松散,好似“邦联式一条龙”。饲料厂、种鸡场、肉鸡场、屠宰场各有各的盈利中心,多个利润中心好比是“铁路警察各管一段”。各环节都谋求利润最大化,相互之间有时会产生矛盾,不一定使得整个集团的利润最大化。

(五)环境问题成为制约美国肉鸡业进一步发展的主要问题

前文已经提到,美国家禽行业是以屠宰场为核心的。围绕屠宰场,周边养殖密集,尤其是氮磷的排放较为集中。与中国情况类似,在美国养殖废弃物的处理也是难题,制约家禽业的进一步发展。

吕明斌博士在《实用主义在美国肉鸡业产业中的体现》一文中指出,畜禽粪便最大的问题是氮磷钾的含量不平衡,也就是磷过量的问题。如果湖泊和溪流水中磷过量,就会造成藻类泛滥,过度生长,影响光合作用,水体缺氧、水生物死亡,从而影响环境。因此,在美国已经有关于畜禽粪便排放的详细规定,如申请排放要提供粪便中氮磷钾的含量,还要提供施肥农田氮磷钾的含量,以及要种何种作物,最终才批准允许的排放量。为避免雨水将粪便直接冲入河流或湖泊,还规定了距离湖泊和河流的安全距离。因此,也正是基于环保和成本的压力,美国肉鸡生产垫料要重复使用,以尽量减少对土壤富养化的威胁。

引自《实用主义在美国肉鸡业产业中的体现》吕明斌,新希望六和股份有限公司,研发总监。